Les obligations: Plus attractif que depuis longtemps

Lukas Haas, CESGA

Marchés financiers

Retour à l'aperçu

Article suivant

Les obligations sont plus attrayantes qu'elles ne l'ont été depuis longtemps. Elles peuvent à nouveau mieux remplir leur fonction traditionnelle dans les stratégies axées sur le revenu.

Les obligations sont plus attrayantes qu'elles ne l'ont été depuis longtemps. Elles peuvent à nouveau mieux remplir leur fonction traditionnelle dans les stratégies axées sur le revenu.

Obligations - plus attrayantes que depuis longtemps

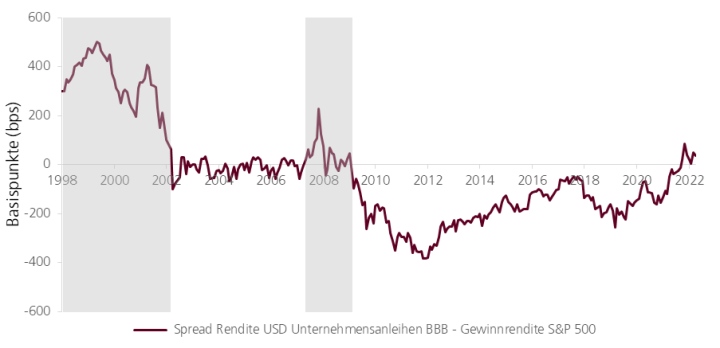

La différence de rendement entre les obligations d'entreprises en USD notées BBB et le rendement des bénéfices du S&P 500 (bénéfice par action divisé par le cours de l'action) se trouve pour la première fois en zone positive depuis la crise financière mondiale de 2008. Le rendement moyen des obligations d'entreprises BBB est actuellement de 5,5%, +0,4% ou 40 points de base (bps), comparé à un rendement des bénéfices de 5,1% pour le S&P 500 (un point de base correspond à 1% de 1%, soit 1/10'000).

Source: Swiss Rock, Bloomberg

Cet écart de rendement - parfois appelé spread actions/obligations - est typiquement négatif, en raison du risque plus élevé des investissements en actions par rapport aux obligations. Le spread se déplace vers le territoire positif lorsque beaucoup d'argent ("spéculatif") afflue sur les marchés des actions : Les prix augmentent et sont associés à des valorisations plus élevées, comme par exemple l'augmentation du rapport cours/bénéfice ("P/E"). Ainsi, le spread était nettement positif pendant le "boom des dotcoms" à la fin des années 1990 et au début des années 2000. Le spread était également positif juste avant la crise financière mondiale de 2008.

Le rendement des bénéfices des actions, à l'exemple du S&P 500, est actuellement plus bas que le rendement des obligations de qualité comparable (USD, notation BBB). Pour nous, il n'est pas plausible que le marché n'exige actuellement aucune prime de risque pour les actions par rapport aux obligations. En d'autres termes, un investissement - largement diversifié - dans des obligations (d'entreprises) n'a jamais été aussi intéressant depuis longtemps, et ce pour trois raisons :

- Des taux d'intérêt nettement plus élevés ou un niveau absolu des taux d'intérêt clairement plus élevé

- De même, des primes de risque nettement plus élevées pour les obligations non souveraines

- La valorisation des obligations par rapport aux actions est également attractive

Obligations avec air-bag

Les rendements des obligations dépendent des mouvements de la courbe des taux et des crédits. La nette augmentation des rendements depuis un peu plus d'un an a permis de créer un coussin de risque qui peut protéger contre de nouvelles hausses des taux d'intérêt et des primes de crédit en hausse. Un tel "tampon" n'existait plus ces dernières années en raison d'une politique monétaire et fiscale expansive sans retenue avec des taux d'intérêt absurdement bas, voire négatifs. Les obligations peuvent à nouveau nettement mieux remplir leur fonction dans les stratégies d'investissement axées sur le revenu. C'est une bonne chose.