Echte Mehrwerte mit Schweizer Aktien

Dr. René Dubacher

Finanzmärkte

Zurück zur Übersicht

Nächster Beitrag

Mehr als hundert Jahre an empirischer Evidenz zeigen auf, dass Aktien zwar kurzfristig eine hohe Volatilität aufweisen, aber langfristig den Anleger mit einer höheren Rendite gegenüber Anleihen und Bargeld belohnen. Diese Renditedifferenz, die sogenannte Aktienprämie ist der Grund dafür, dass die meisten Investoren in ein diversifiziertes Aktienportfolio investieren.

Mehr als hundert Jahre an empirischer Evidenz zeigen auf, dass Aktien zwar kurzfristig eine hohe Volatilität aufweisen, aber langfristig den Anleger mit einer höheren Rendite gegenüber Anleihen und Bargeld belohnen. Diese Renditedifferenz, die sogenannte Aktienprämie ist der Grund dafür, dass die meisten Investoren in ein diversifiziertes Aktienportfolio investieren.

Schweizer Aktienmarkt ist Weltklasse

Mehr als hundert Jahre an empirischer Evidenz zeigen auf, dass Aktien zwar kurzfristig eine hohe Volatilität aufweisen, aber langfristig den Anleger mit einer höheren Rendite gegenüber Anleihen und Bargeld belohnen (Für die Schweiz sh. bspw. Pictet&Cie: Performance von Aktien und Obligationen in der Schweiz 1926-2020). Diese Renditedifferenz, die sogenannte Aktienprämie ist der Grund dafür, dass die meisten Investoren in ein diversifiziertes Aktienportfolio investieren. Ein zunehmend beliebterer Weg, die Aktienprämie in der Praxis zu erwirtschaften, ist die Nachbildung eines breiten kapitalisierungsgewichteten Aktienmarktindexes, der als gute Annäherung für das theoretische Aktienmarktportfolio dient. Ein solcher passiver Investmentansatz ermöglicht es Investoren, die Aktienprämie mit tiefen Kosten zu realisieren.

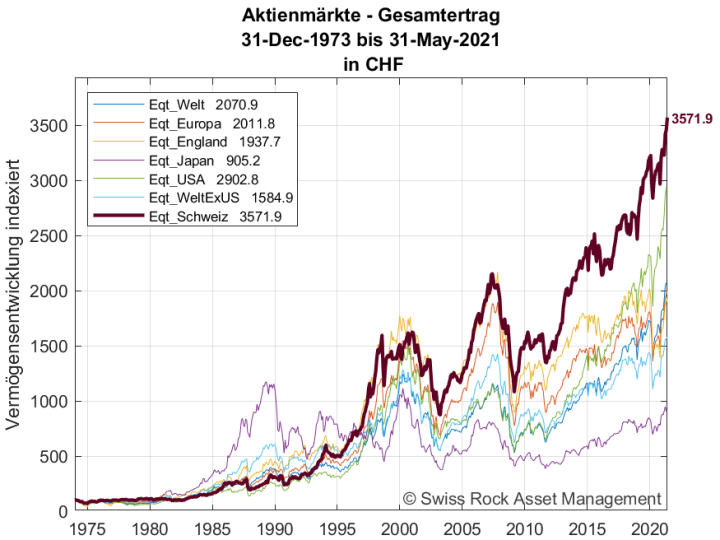

Wie die folgende Grafik zeigt, liegt die Schweiz im Performancevergleich zu anderen Aktienregionen performancemässig an der Weltspitze.

«Home Bias» Kritik läuft ins Leere

Eine beliebte Investoren-Kritik besteht im sogenannten «Home Bias» vieler Anlegerinnen. Demnach sei der Anteil Schweizer Aktien an einem globalen Aktienportfolio ab rund 4% (viel) zu hoch. Dies wird typischerweise mit der Feststellung begründet, dass das Gewicht des Schweizer Aktienmarktes gemäss MSCI Welt-Universum bei 3.7% liege. Diese Übergrösse des heimischen Aktienmarktes wird typischerweise pejorativ belegt. Aber auch eine vielfach vorgebrachte Meinung muss deswegen nicht richtig sein. Ein Blick auf die historische Datenlage ist erhellend und die XXL-Behauptung des heimischen Aktienmarktes ist aus zwei Gründen falsch:

- Wie die eben aufgeführte Grafik zeigt, liegt die Schweiz im Performancevergleich zu anderen Aktienregionen performancemässig an der Weltspitze. Eine höhere Gewichtung des Heimmarktes scheint empirisch gut begründet zu sein.

- Diese äusserst erfreuliche und im historischen Verlauf der Aktienmärkte robuste Erkenntnis wird zusätzlich noch attraktiver, wenn konstatiert werden kann, dass das Risiko des Schweizer Aktienmarktes im Quervergleich erst noch sehr tief ist. Wie die folgende Ertrag-/Risiko Grafik zeigt, liegt der Schweizer Aktienmarkt in der Punktewolke der Aktienstrategien (rechts von 15% Risiko) oben links, d.h. höchster Ertrag bei tiefstem Risiko.

«Enhanced Indexing» im Schweizer Aktienmarkt

Passives Investieren läuft darauf hinaus, dass jeder Anleger in Tausende von Einzelaktien investiert. Diese tausenden von Investitionen zusammen sollten die Aktienprämie einbringen. Aber hilft ihnen jede dieser Einzelaktien wirklich, die gesamte Aktienprämie zu erwirtschaften? Wäre es nicht sinnvoller in ein Minimum-Volatilitätsportfolio zu investieren, das über die Zeit die gleiche erwartete Renditeprämie mit einem geringeren Risiko erzielen kann? Die Literatur über Strategien mit minimaler Volatilität zeigt, dass es viele erfolgreiche Ansätze gibt, Portfolios zu konstruieren, welche weniger riskant sind als ein breiter kapitalisierungsgewichteter Marktindex. Aus diesen Gründen liegt es auf der Hand, dass passives Investieren in einen breiten Marktindex keine optimale Vorgehensweise sein kann.

Welche Annahme würde also das passive Investieren in einen breiten kapitalisierungsgewichteten Marktindex rechtfertigen?

Wie kann man die Vorteilhaftigkeit von Schweizer Aktien mit einem Risiko kontrolliert aktiven Ansatz weiter optimieren?

Wenn man annimmt, dass das Capital Asset Pricing Model (CAPM) gilt, kann gezeigt werden, dass das Marktportfolio tatsächlich die optimale Wahl für Investoren darstellt. Das CAPM postuliert, dass die erwartete Rendite einer Aktie proportional zum Niveau des systematischen Risikos, oder Beta, ist. Mit anderen Worten: Eine Aktie, die halb so riskant ist wie das Aktienmarktportfolio, sollte nur die halbe Aktienprämie erhalten, während eine Aktie, die doppelt so riskant ist wie das Aktienmarktportfolio, die doppelte Aktienprämie erhalten sollte.

Passives Investieren nach einem breiten kapitalisierungsgewichteten Index ist also gerechtfertigt, wenn man annimmt, dass das CAPM funktioniert. Empirisch gesehen hat das Modell jedoch eine sehr schlechte Erfolgsbilanz. Studien, welche die Vorhersagen des CAPM anhand realer Daten testen, konnten keine positive Beziehung zwischen dem systematischen Risiko und den Aktienrenditen feststellen. Die tatsächliche Beziehung scheint sehr flach oder sogar negativ zu sein, d.h. in der Tendenz generieren riskantere Aktien eher niedrigere als höhere Renditen.

Während sich das systematische Risiko als schlechter Prädiktor für zukünftige erwartete Aktienrenditen erweist, haben sich verschiedene andere Aktiencharakteristika, wie z.B. Größe, Bewertung, Momentum und Qualitätsmerkmale einer Aktie, als aussagekräftige Indikatoren für zukünftige erwartete Renditen erwiesen. Modelle, die eine Kombination solcher Faktoren beinhalten, haben das theoretisch elegante, aber empirisch enttäuschende CAPM effektiv ersetzt. Beispiele für solche Modelle sind die Drei-, Vier- und Fünf-Faktoren-Modelle der Professoren Fama und French und andere Faktormodelle wie sie auch Swiss Rock verwendet.

Mein Name ist Normalverbraucher, Otto Normalverbraucher

Passiv in den kapitalisierungsgewichteten Index zu investieren bedeutet, dass man implizit davon ausgeht, dass ein Modell wie das CAPM gilt, und dass die Faktorprämien, die in den historischen Daten beobachtet wurden, entweder nicht ausnutzbar sind oder in der Zukunft nicht mehr zum Tragen kommen werden. Index-Investoren haben zusätzlich die Charakteristik eines "Otto Normalverbrauchers", der vom Durchschnitt nicht abweicht.

Passives Investieren bedeutet also, einen erheblichen Teil des Portfolios in Aktien zu stecken, die eine negative erwartete Prämie haben. Wenn Anleger nicht passiv unter Aktien leiden wollen, die sie nur Geld kosten, was können sie stattdessen tun? Eine Alternative wäre, passiv in alle Aktien zu investieren, außer beispielsweise in die 20% der Aktien mit den unattraktivsten Faktormerkmalen.

Faktoreigenschaften sind aber nicht konstant, sondern verändern sich über die Zeit ständig. Konkret bedeutet dies, dass die unattraktiven Aktien sich in jedem Monat unterscheiden. Die Veränderungen sind nicht drastisch, aber das Portfolio muss trotzdem verwaltet werden. Wenn man über dieses Problem nachdenkt, kommt man sehr schnell zum Schluss, dass nicht nur die 20% unattraktiven Aktien vermieden, sondern der Erlös auch in die 20 % attraktivsten Aktien investiert werden soll. Der nachfolgend aufgeführte «Enhanced Indexing» Ansatz von Swiss Rock, welcher wir mit Aktien Schweiz Index Plus bezeichnen, verfolgt genau diese Strategie.

Die Grafik zeigt den real erwirtschafteten zusätzlichen Ertrag ggü. einer mechanischen Index-Nachbildung, der mit der disziplinierten und geduldigen Umsetzung unseres Schweizer Multi-Faktoren-Modells für Kunden realisiert werden konnte.

Es gibt eine breite wissenschaftliche Evidenz dafür, dass diversifizierte Faktoranlagen langfristig eine – ggü. dem Markt – positive Zusatz-Rendite erzielen; man spricht hier auch von «Risikoprämien». Die Prämien sind die Belohnung für die Übernahme zusätzlicher Risiken, für die Übernahme von Verlusten in schlechten Zeiten und für die Zyklizität von Faktorrenditen. Erfahrung und Finanzforschung zeigen, dass der Aktienmarkt dem von "Otto Normal" abweichungsbereiten (auch: bewusst kontrolliert Risiko eingehenden bzw. risikofähigen) Investor die Möglichkeit bietet, durch die kontrollierte Übernahme von Faktorrisiken gegenüber einer passiven Anlagestrategie eine attraktive Mehrrendite zu erwirtschaften.